已经跌超一半的光伏,能否迎来新一波的行情?

在当下的市场中,可能很少有哪个产业能像新能源如此纠结。产业层面的需求不断高速增长甚至屡屡超出市场预期,但在资本市场中表现却如寒冬一般。以中证光伏产业指数来看,2023年初至今(至2023.11.17,下同)指数跌幅已达33%,拉长时间看,光伏指数从2021年9月触顶以来,期间最大跌幅超过了55%,调整时长也已达到26个月,无论是下跌的幅度还是时长都已经超过了历史上光伏的周期性调整。

近期,在一系列利好因素的叠加下,光伏指数企稳反弹。已经跌超一半的光伏,能否迎来新一波的行情?

逃不开的产能周期

如果回顾2019年至今光伏在二级市场中如同过山车的行情,供求因素始终是第一影响因素。从下游至上游,光伏的组价、电池片、硅片、硅料这些产业环节,扩产周期分别在6个月、9个月、12个月、18个月不等,在全球双碳趋势和光伏“平价时代”的叠加下,光伏电池需求不断暴涨,需求端的即时增长,和供给端产能周期的错位,带来了光伏产业的大爆发,全产业链企业赚的盆满钵满。

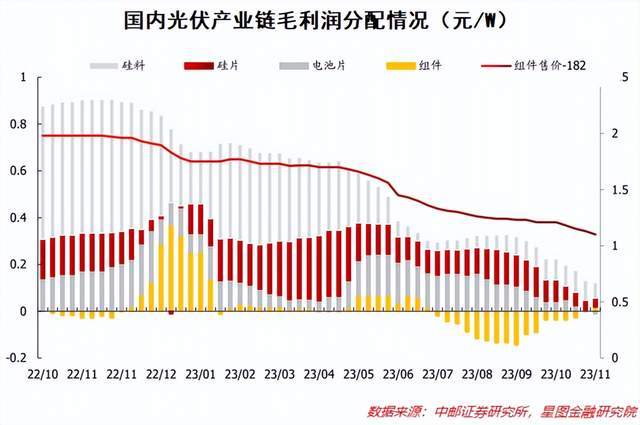

但是,随着大厂的扩产、新加入玩家产能的释放,产业供不应求逐渐变为供过于求,自2022Q4 开始,硅料投产速度加快,特别是2023 下半年以来,硅料新增产能陆续投产,行业迎来新一波产能释放。根据光伏产业协会硅业分会数据,2023 年 10月国内硅料产出已经达到13.7万吨,11 月首次达到 14 万吨级别。

据InfoLink数据统计,截至2022年底,国内光伏主材硅料、硅片、电池、组件的有效产能都已达到500GW以上,而今年前六个月,光伏公司又宣布了将近1500GW的产能扩张。虽然这些产能未必全部落地,但作为对比,中国光伏行业协会对于2023年全球光伏新增装机的预测值是305GW-350GW。而根据市场平均预测,在未来3-5年维度内,光伏的市场需求平均增速大概率能达到20%-30%左右。

硅料产能的快速释放,带动产业链价格出现再一次的快速下跌,从2023年6月以来,原本价格较为坚挺的TOPCon电池片也不能幸免,光伏下游组件价格已跌至不足1.1元/W的价格。体现在光伏企业的业绩上,根据三季报,申万光伏设备板块归母净利润同比-17%、环比-16%,硅料硅片环节同比-62%、环比-24%,电池组件环节同比+30%、环比-21%,逆变器同比+82%、环比-5%,辅材同比+42%、环比+9%。可以看到,主材盈利能力一跌再跌,成为了拖累当前光伏产业指数表现的最主要的原因。

过度扩张的产能引发了市场对产业无序竞争的担忧,光伏产业链的盈利表现也是跌跌不休。再叠加美债利率上涨带来的估值压力,和北向资金流出的配置压力,光伏板块成为市场跌幅最大、资金净流出最多的几个板块之一。

除了光伏产能供给侧“内卷”带来的竞争性增强,需求的降速也是另外一个重要影响因素。对于光伏产业而言,供给端价格的变化也会带来需求端的变化。当硅料价格下行带动组件价格下行时,下游集成商会受到组件价格的下行而增加装机需求,进而反馈到上游。在这样的反馈下,从2023年初至今,光伏装机量不断超出市场预期。

以2023年前三季度数据看,从2023 年 1-9 月,国内新增光伏装机 128.9GW,同比增长145%,远远超出市场预期,全年国内装机规模也在不断地持续上修。

不仅国内需求旺盛,出口表现也同样大超市场预期。截至2023年前三季度,国内组件出口 158GW,继续同比高增30%,9月单月组件出口 19.8GW,同比增长达到56%。特别是亚洲地区以及巴西、智利、中东等国家或地区能源转型的需求,推动了光伏组件出口继续高增。

但是,相比于需求端20%-30%的增长,供给端产能翻倍式的增长已经完全打破了光伏供求的格局,使得光伏进入绝对的供给过剩格局。这也是光伏一直不断下跌,任何的超预期需求增长都难以带来持续反弹的原因之一。因为对于一个供给过剩的行业来说,激烈竞争带来的结果难以预料,一旦价格战开打带来的供给侧出清,只有现金流最强劲、技术积累最雄厚、市占率最高的一些企业才能胜出,而这其中的不确定性,显然是资本市场想要规避的。

那么问题是,在当前价格战已然开始,组件价格已经跌至一体化大厂成本线附近的情况下,光伏什么时候才能迎来反转?

等待反转,提前布局光伏

站在当前的时点下,虽然光伏指数已经企稳略有反弹,但仍然难说光伏反转机会已至,毕竟光伏供给侧的出清也才刚刚开始。而且当前光伏也仍然处于弱情绪、弱估值、弱预期的三重影响之下,行业盈利也尚未见底。因此,光伏短期内机会的仍然在于一些前期压制因素的变化。

首先就是估值层面,截至2023年11月16日,光伏产业指数最新动态市盈率约为12.6倍,处于上市以来不到2%的历史分位,板块投资情绪可谓十分低迷,板块估值已是历史最低区间。而随着十年美债利率的见顶,光伏等成长赛道估值压制因素得以缓解,估值有望得到一定的修复。

其次是供求的变化。需求端来看,随着中美领导人会晤的结束,两国就气候环境发展交换意见,并于11月15日联合发表关于加强合作应对气候危机的阳光之乡声明。考虑到国内光伏企业的竞争力,中美关系的缓和将有利于国内过剩的光伏出口至美国。而相较于中国,美国组件价格远远高于国内,美国市场一旦打开,不仅有利于国内厂商出货预期的修复,进而提升光伏企业的盈利能力,美国市场未来光伏装机的增长,更会有意义缓解国内光伏供求的矛盾。同时,美国通胀及就业数据持续持续走弱,持续两年多的加息周期大概率已经结束,这些也将会进一步增强装机动力,提升国内光伏企业的出货量,实现量价双升。

在供给端,短期来看,价格战竞争并未结束,国内最新招标中,部分厂商已经报出 1 元/W 以下的组件价格,即使考虑后续硅料价格快速回落,此价格仍然承担较大成本及盈利压力。激烈的价格战背景下,龙头厂商有望凭借成本优势和渠道溢价优势冲出重围,带来光伏行业格局出清。

同时,进入下半年,一方面快速跌落的价格刺激需求释放,另一方面龙头组件厂商纷纷提高排产在下行周期中抢占市场份额,硅料供应端叠加限电、新产能投放延后等问题量的释放不及预期,短期存在供应缺口局面;供过于求有边际的缓解。

政策也在防止光伏产能的过度增长。11月13日,工信部召开光伏座谈会,强调聚焦光伏行业高质量发展,加强顶层设计和政策供给,引导支持企业技术创新,促进行业规范自律,加强部门协同和政企沟通协调,加强行业运行监测,营造良好发展环境,持续巩固提升光伏行业竞争力。本次座谈会意在引导产能合理布局,有望促进产业供需错配改善。

在供求因素都有缓解的情况下,光伏正在加速探底。在配置层面,截至三季度,剔除指数基金后,风光板块在主动管理类基金中超配比例仅为0.7%,光伏板块已经低配,10月份光伏板块的下跌将进一步降低这个配置比例,交易层面已经基本出清。

在供求关系边际缓解,估值有望得到修复下,光伏板块虽然反转可能仍未至,但已存在较为突出的长期配置价值。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院研究员黄大智