伊利破局的希望,或许就在低温奶、国际化和跨品类之中。

曲艳丽 | 文

作为消费股龙头的伊利股份,一直是投资者眼中的绩优蓝筹。过去20年,伊利的高速增长,也被视为价值投资的典范。

在过去2年投资者簇拥“核心资产”的大背景下,伊利的股价也从十几元,一路上涨至34元。

然而,在过去1个月,伊利却遭遇了一些“烦恼”,股价从34元快速下跌到27元。其中8月6日一天,更是下跌8.8%,引发市场关注。

伊利,到底怎么了?

1

导火索

8月5日晚,伊利公布了酝酿已久的股权激励方案。

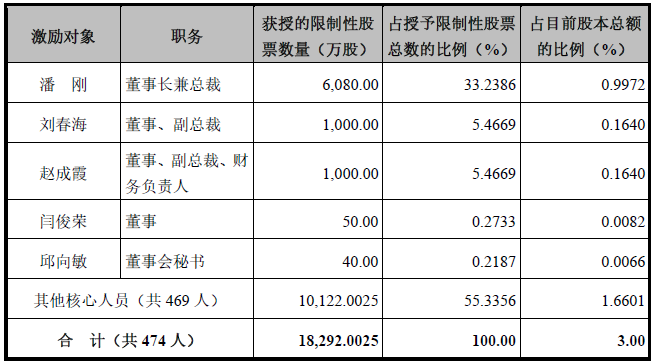

本次拟授予的股份总数为1.83亿股,占伊利总股本的3%,来源为公司从二级市场回购的股票。

授予价格为15.46元/股,为前一交易日均价的50%。

授予对象为474名核心人员,其中董事长兼总裁潘刚获得约1/3。

作为条件,管理层做出了业绩承诺。如果业绩不达标,相应股份将被公司回购并注销。

正是这一份股权激励,引发了市场的争议。

支持者认为,股权激励有助于充分绑定管理层,为未来发展奠定了良好的基础。

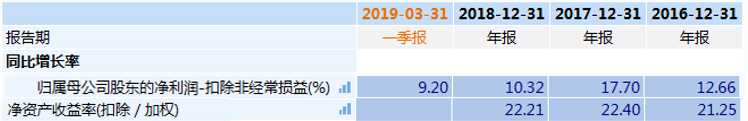

反对者认为,管理层承诺的业绩目标过低(每年平均8.2%的净利润增长,5年累计48%)。毕竟公司16/17/18年的净利润增速分别为12.7%、17.7%、10.3%,净资产收益率均远高于15%。

此外,公司为进行股权激励,从二级市场回购的成本是31.67元/股,而对管理层的授予价格仅为15.46元/股,价格偏低。

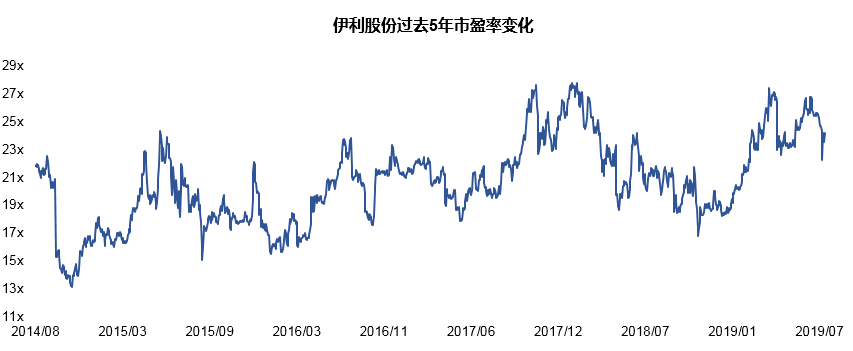

当然,公司估值处在过去5年的高位,也是股价下跌的原因之一。

2

回顾

实际上,这并不是伊利第一次进行股权激励。根据华创证券的统计,2006年以来,公司已进行过三次股权激励。

而从管理层稳定和股价角度,这些股权激励是卓有成效的。

与蒙牛相比,伊利最大的优势就是管理层非常稳定。而与光明相比,伊利的优势则是机制灵活、市场化程度高。

但是,我们也发现,本次股权激励制定的业绩目标(年化8.2%的净利润增速,5年累计48%),远低于2016年股权激励的业绩目标(年化13.2%的净利润增速,3年累计45%)。

或许,本次业绩目标所隐藏的信息,才是伊利的最大命门。

3

缠斗

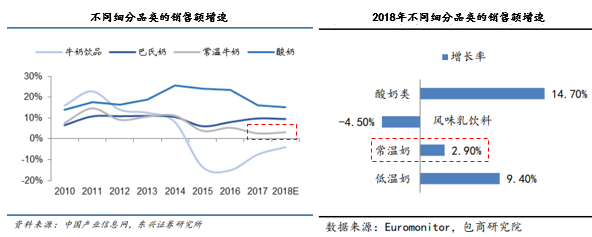

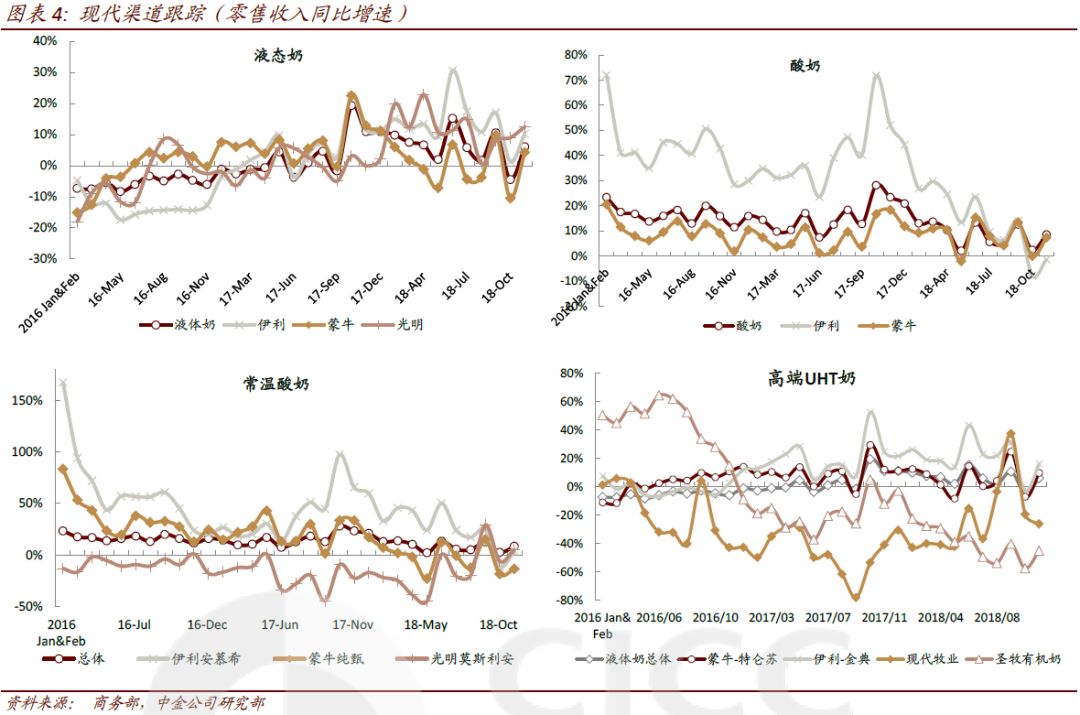

据Euromonitor统计,国内乳制品消费增速持续下降,特别是常温奶、风味乳饮料。

其中,在2018年,常温奶的市场增速已经降至2.9%,而风味乳饮料已经连续多年负增长。增长较快的则是低温奶(巴氏奶)、低温酸奶等。

虽然没有公开数据,但券商认为,金典、安慕希、普通白奶、优酸乳等常温奶产品,贡献了伊利的主要收入。低温产品基本可以忽略不计。

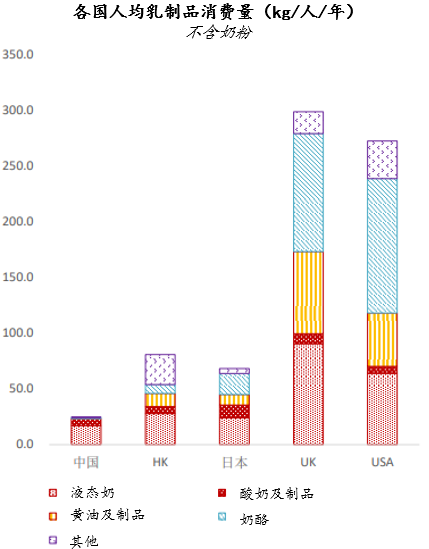

这一切背后隐含的信息是,中国人均消费液态奶已经与香港、日本等成熟市场差距不大。考虑到城乡差异,中国城市的人均液态奶消费量可能已经与日本、香港持平。

中国与欧美的饮食习惯不一样,人均奶消费量根本没有可比性。特别是考虑到他们庞大的黄油和奶酪消费,在中国仍是极为小众的市场。

仔细分析伊利的财务报表,我们发现:

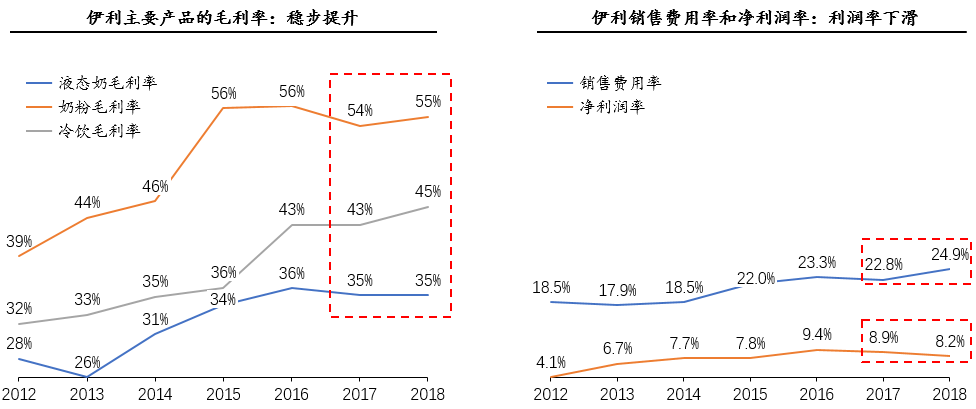

得益于高端发力和原奶价格相对稳定,公司产品的毛利率均稳步上升。根据中金报告,今年一季度,安慕希销售同比增长20%~30%、金典增长20%

然而,公司的销售费用率却在快速攀升,导致净利率在过去2年不升反降。

最直接的解释是,公司为了刺激销售,投放了大量广告(例如赞助的数不胜数的综艺节目)和渠道费用(电商流量费、超市活动费、促销导购费等)。结果是,公司收入虽然稳步增长,然而盈利能力却在下降。

放到行业层面,由于市场增速持续下滑,液态奶竞争正在激化:

光明、三元、新希望、燕塘、科迪、卫岗等区域乳企也在不断发力,更不用说凭借品质和成本优势大肆冲击国内市场的纽仕兰、安佳、德运等进口品牌。

此外,在年轻消费群体的追捧下,又涌现了卡士、简爱、乐纯等新兴的乳品品牌。

对伊利而言,提升市场份额,显得愈加困难。乳制品行业已经陷入“缠斗”状态。

所以,伊利的真正命门,是增速不断趋近于0的常温奶市场、日趋激烈的竞争,以及在低温奶市场的无力感。

那么,伊利还有希望吗?

4

希望

放眼全球,即便在牛奶消费量巨大的欧美市场,除了恒天然,也很少有单纯靠奶制品业务形成的巨型集团。

在欧美,真正的食品巨头是雀巢、达能、玛氏这样的综合食品集团。而成为一家健康食品集团,正是伊利的目标。

雀巢的发展史,对伊利颇有启发意义:

首先,在乳制品内部,加大对低温奶的投入。

低温巴氏奶更健康营养,但受限于冷链物流而无法全国化发展。而随着冷链完善、城市居民健康意识提升,市场已经快速崛起。

低温奶的保质期短、运输半径有限,大城市普遍拥有当地的低温奶品牌。因此,直接投资光明乳业等地方乳企是个不错的选择。伊利可以获取光明在长三角巨大的订户群体;光明可以实现国企改制,走出目前陷入的泥沼。

其次,国际化,任何大型食品集团的业务都不局限在一个国家。

伊利已经意识到这点,所以过去1年接连收购了泰国冰激凌企业Chomthana,新西兰第二大乳业合作社Westland,并尝试收购巴基斯坦乳制品龙头Fauji、澳洲乳制品巨头迈高Murray Goulburn等。

第三,跨品类扩展。

伊利拥有中国最强大的深度分销体系,可以直控网点。截至2018年底,进入线下170万个终端网点,其中直控村级网点数超过60.8万家。

借助强大的品牌影响力、有力的线下分销体系,伊利可以在现有渠道内引入更多品类,实现放大效应。

例如,2018年底公司公告将在长白山投资7.4亿元,开发矿泉水。或许,未来我们将看到伊利的能量饮料、椰子水,甚至是咖啡、宠物食品。

总而言之,本次股权激励之所以引发争议,是因为投资者觉得管理层承诺的业绩目标较低。

然而,实际上,乳制品行业的增速并不乐观,伊利连续5年实现管理层承诺业绩的难度和不确定性都非常高。

伊利破局的希望,或许就在低温奶、国际化和跨品类之中。