春节之后,A股走势一言难尽:节后前两天,投资者期待的开门红全面大涨并未出现,相反,指数一度全面下跌;当投资者心生疑虑时,似乎又出现转机,但指数层面也仅是小幅上涨。

春节之后,A股走势一言难尽:节后前两天,投资者期待的开门红全面大涨并未出现,相反,指数一度全面下跌;当投资者心生疑虑时,似乎又出现转机,但指数层面也仅是小幅上涨。

近期市场震荡加剧,表明此前一致看多的资金开始出现分歧:部分资金认为短期基本上涨到位,选择暂时止盈离场,并带动部分资金跟风卖出;部分资金开始换仓,积极把握结构性行情;部分拟入市资金看到市场震荡,选择场外观望。

说句题外话,不论哪种情况,聪明资金都是短期离场,因为当前市场仍处于牛市初期,聪明的卖出是为了更好地买入,远未到离场观望的时候。

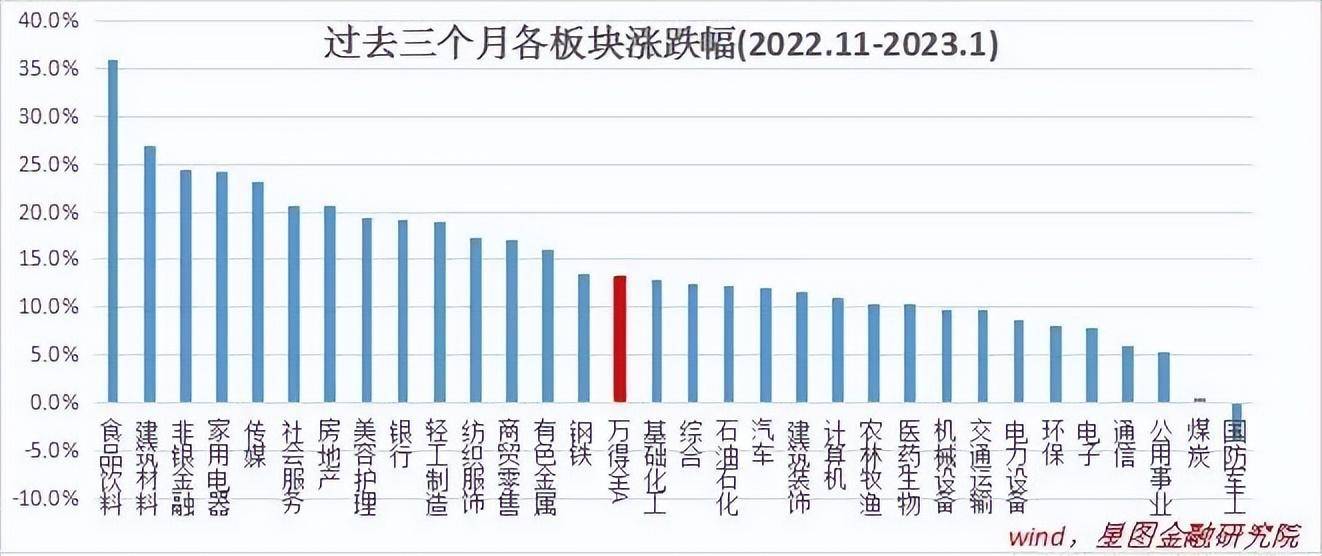

自2022年11月股市底部反转以来,截至2023年1月31日,万得全A指数累计涨幅13.4%。从行业来看,消费、地产链、金融等板块涨幅靠前,军工、电子、电力设备以及2022年较为抗跌的能源交运等板块涨幅相对靠后。

从逻辑上看,金融、地产、消费均具有典型的困境反转特征,在政策转向的背景下,上涨逻辑最为通畅,估值率先得到修复;而在经济全面回暖复苏的预期下,成长板块的高景气特征稀缺性下降,相对吸引力减弱,与困境反转类板块出现了跷跷板效应,资金一度快速流出。

过去三个月,除12月受全国疫情达峰扰动外,市场基本没有像样的调整,行情一路向前,投资者的持股体验很好。进入2月,热点板块的行情逻辑均面临一些边际变化,震荡调整或将成为上涨过程中的常态。

(1)消费。消费板块估值已有明显修复,如食品饮料、社会服务(餐饮酒店旅游等)2019年以来市净率分位均已回升至50%附近,估值继续修复的空间不大,行情将进入业绩验证阶段。说到业绩验证,春节期间消费略超市场预期,但整体距离2019年仍有差距,并不足以打消市场对于“疫后疤痕”效应的疑虑。表现在行情上,就是涨不动了,且前期交易估值修复的资金陆续流出,推动板块回调。

(2)地产链。地产链的估值有所修复,但多数板块2019年以来的市净率分位仍在20%左右,估值修复仍有空间。最近一个月,受地产销售恢复持续不理想等影响,市场对地产刺激政策的敏感度下降,仅靠一般性政策已难以驱动地产板块继续向上修复估值。受此影响,整个地产链的估值修复都陷入停滞,行情的再次启动需要更具影响力的政策或销售端出现实质性回暖。

(3)数字经济。数字经济在政策面很热,长期发展前景也不错。但数字经济的涵盖范围太广,如2021年我国数字经济占GDP比重约为40%,按照这个口径,意味着将近一半的股票都有数字经济概念,难以形成合力。目前资本市场主要以数字新基建和信创为抓手,围绕计算机、电子、通信等板块进行布局。当前,计算机板块2019年以来的市盈率分位58%,市净率分位34%,估值已有明显修复;电子、通信板块的估值分位相对低一些,但也脱离了绝对低估区间,单靠“自主可控”的政策预期很难驱动大行情,市场在等待政策面更为具体或业绩层面更为确定的信号。

(4)赛道板块。新半军等赛道板块前期明显跑输大盘,进入2月,很多投资者期待市场进行风格切换,从地产链、数字经济向赛道板块重新切换。赛道板块的问题在于,作为典型的制造业,受全球经济周期影响较大,且经过两年大涨,市场挖掘已相对充分,估值也谈不上便宜,指数级的行情短期内或难以再现,更多是上下游细分领域仍有高景气机会,但也要等到一季报披露才容易形成市场共识。

综上可知,上述热点板块在逻辑上均存在一些瑕疵,在市场风险偏好不高的环境下,快速上涨不再符合最小阻力线原则。结果就是,市场很难在短期内涌现出具有领涨效应的主线板块,未来的走势大概率以震荡向上为主,意味着投资者要享受“向上”的收益,就得承受“震荡”的颠簸。

说到风险偏好,有些投资者看到大盘底部反弹已经3个多月,很多个股涨幅均在50%以上,翻倍个股也屡见不鲜,便认为当前市场风险偏好已经起来。其实,不能看底部涨幅,应该看持仓盈亏。很多投资者的账户持仓,是先经历了2022年的大跌再经历了近期的大涨,综合下来很多人的账户还是亏钱状态,在全市场层面还谈不上赚钱效应,市场风险偏好依旧不高。

从资金面看,基民资金仍在观望,入市热情处于低位。以股票型+偏股混合型基金作为权益基金统计口径,2022Q4共计发行份额652亿份,仍处于近年来底部位置,2023年1月仅发行88亿份,持续萎缩,并未随着股市回暖而有所好转。

当前,大多数人想的还是要不要提前偿还房贷、2023年的存款利率还降不降、银行理财产品还会不会亏钱等问题,说到基金,也只是关心被套牢的基金账户何时回本,并暗暗发誓回本后坚决不再碰基金。

缺了基民的资金活水,前期股市的底部反弹主要靠机构提升仓位和外资的大量买入。2022Q4,主动偏股型基金的股票仓位为88.78%,环比Q3提升1.65个百分点,与2020年下半年的市场情绪高涨阶段已相差无几。开年以来,外资的大量买入成为A股市场重要的增量资金来源,1月份净买入超过1400亿元,创历史新高。

进入2月,机构继续加仓空间越来越小,外资流入也难以复制1月的规模,将加大市场的存量资金博弈特征,也预示着震荡行情或将成为阶段性常态。

持续上涨从来不是股市的常态,震荡向上的牛市才可持续。面对震荡行情,投资者应调整投资预期,拿住莫慌,持股待涨。在国内经济确定性回暖和美联储确定性结束加息的宏观大环境下,2023年A股走牛市是大概率事件,只要把握住牛市大逻辑,短期的震荡调整都不足为惧,带来的反而是更好的布局机会。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

本文由“星图金融研究院”原创,作者为星图金融研究院副院长薛洪言