近日,上证指数再次打响2900点保卫战。

近日,上证指数再次打响2900点保卫战。

年前最后两个交易日的上涨,在过去一周里全部吐了出来。短期看,在新年之初清仓股票的人又一次做对了。

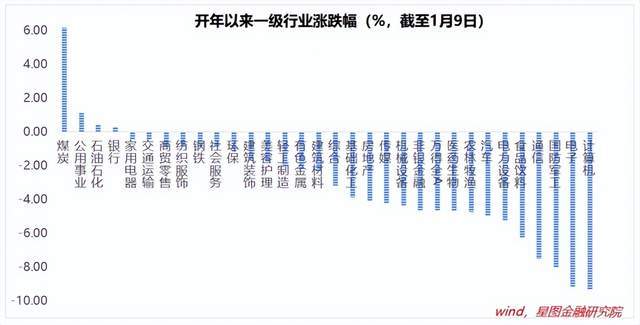

行业层面看,开年以来至1月9日收盘,煤炭(6.18%)、公用事业(1.11%)、石油石化(0.42%)、银行(0.31%)等板块逆势上涨,计算机(-9.36%)、电子(-9.19%)、国防军工(-8.04%)、通信(-7.52%)跌幅靠前。成长板块领跌,红利板块取得超额收益。

一方面,市场风险偏好较低。在年初的资金配置选择中,资金继续流入高股息、低估值的红利板块,对于更依赖未来增长前景的成长板块不感冒。以1月9日收盘价计算,煤炭、银行、石油石化板块过去12个月的股息率分别为7.5%、5.9%和4.7%,在存款利率不断下调的低息环境下均具有很强的吸引力。

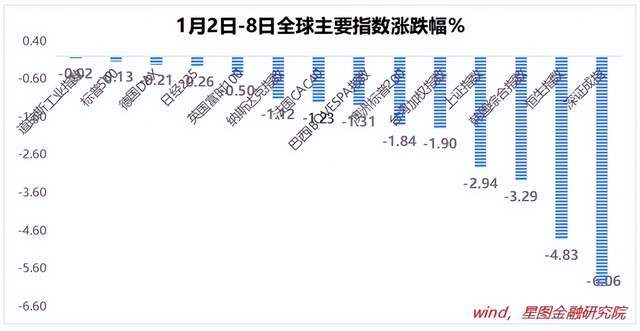

另一方面,近期美联储降息预期得到修正。2023年末,CME利率期货定价今年美联储自3月起累计降息6次共150个基点,但近期美联储官员的发声让3月份降息的预期大幅降温,10年期美债利率触底反弹,全球主要股市均录得下跌。A股成长板块对10年期美债利率更敏感,跌幅更大符合逻辑。

不过,与全球主要股市刚刚经历了牛市上涨行情不同,A股已经跌了两年,此时跟随全球主要股市继续下跌的逻辑非常勉强。无论是从中国经济基本面、政策面还是估值角度看,A股都理应走出独立行情。

在这个意义上,A股当前的下跌与全球股市的下跌不是相同的主导逻辑。A股的问题不在基本面、政策面和估值,更不在美联储降息预期的修正,只能从资金面上寻找原因。

价格由供需决定,股价走势是买家和卖家博弈的结果。

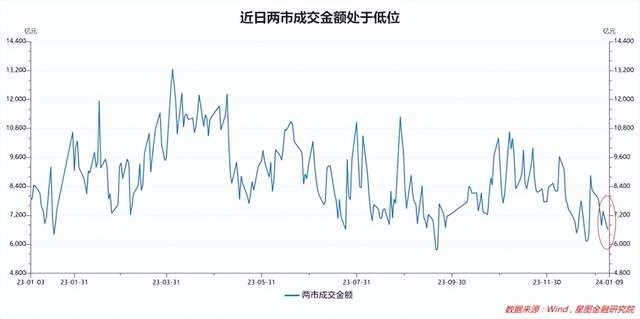

股价下跌,表明卖出力量强于买入力量。具体又分为两种,一是卖出力量太强,正常的买入力量无法承接卖盘压力,一般对应较高的成交量;二是买入力量太弱,正常的卖出行为也会导致下跌,一般对应较低的成交量。

开年以来,A股日均成交量处于7126亿元的低位,较2023年日均成交缩水18.7%。低成交量下的杀跌,更多的应该是第二种情况,买入力量太弱,接不住正常的卖盘。

从股票交易双方的诉求看,买入的一方主要期待资产增值,卖出的一方,除了投资层面的止盈止损外,还包含一层流动性需求。

就买方力量来说,当前这个位置,从资产增值的角度属于可遇不可求的买点。买入意愿不成问题,有没有富余资金才是关键。现实是,秉持越跌越买、长期持有的投资者,早已在下跌抄底中耗尽了资金,手里已经没有余钱。

就卖方力量来说,当前这个位置,止盈盘是可以忽略的,止损盘是有的,但不是主流,卖出一方,更多地是基于流动性需求,不得不卖。流动性需求,微观层面看,可以有很多理由,汇总到宏观层面,至少有以下原因:一是春节前现金需求增大,二是偿还到期债务需要提前筹备资金。

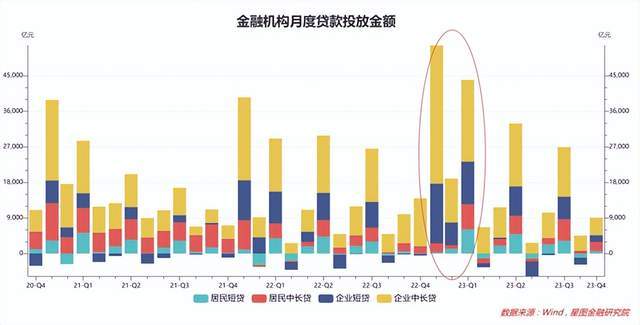

春节是传统的用钱旺季,不再赘述。至于偿还到期资金,主要对应2023Q1的天量信贷投放,其中的一年期贷款临近到期。就当时的信贷资金用途看,部分用于固定资产投资,部分用于提前偿还房贷,部分流入了投资市场,无论哪种情况,2023年都没有赚到钱。贷款本身没能产生足够的现金流,只能从其他地方寻找资金,贱卖资产还贷成为不得已选择。

近期,不少上市公司的非控股股东发布减持公告,在地板价卖出,缓解流动性压力应该是主要原因。

综合来看,股市买入一方,有意愿但没有钱,卖出一方,为了钱不得不卖。归根结底,都是流动性的问题。

换言之,只要市场的流动性压力得不到明显缓解,股票市场也就难以止跌。下跌会引发更多的卖盘、也会降低潜在的买盘,容易产生恶性循环。

所以,当前政策的重点应该着力缓解流动性问题。

微观层面,国家队应继续加大入市托底力度,政策端要加速推动保险、社保等长期资金入市,同时鼓励上市公司积极开展回购,并继续暂停IPO、再融资等从市场中抽血。

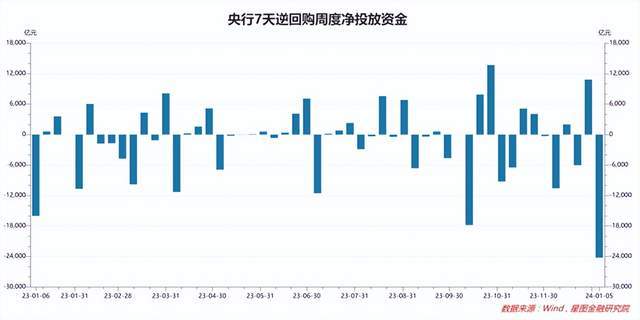

宏观层面,货币政策也应做出适度调整,加大流动性投放力度(过去一周,央行7天逆回购合计净回笼资金2.42万亿元,成为市场流动性短期承压的主要原因),并鼓励银行加大信贷投放,更好地满足实体部门的流动性需求,尤其是在借新还旧方面出台鼓励性政策,降低实体部门贱卖资产还贷的压力。

基于上述逻辑,实体部门流动性压力是股市在底部继续下跌的源头,那么只有流动性压力得到缓解,股市才能有效止跌反弹。在此之前,投资者仍应保持耐心,熬过市场流动性压力下的无序下跌期。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】